国税もクレジットカード納付ができる!納付方法を解説!

法人税などの国税の納付方法には、「現金納付」、「ダイレクト納付」、「インターネットバンキング納付」、「クレジットカード納付」の4つがあります。しかし、税金の納付といえば、金融機関や税務署などにおいて現金で支払ったり、インターネットバンキングから納付したりするイメージを持たれている方が多いのではないでしょうか。

意外と知られていませんが、現在では2016年の税制改正により国税を中心にクレジットカード納付も可能となっています。

この記事では、クレジットカードで税金を納付する方法やクレジットカード納付のメリット・デメリットを解説していきます。

目次

クレジットカードで税金を納付する方法

国税をクレジットカード納付するには、「国税クレジットカードお支払サイト」を使用してオンライン手続きをする必要があります。金融機関や税務署、コンビニなどでは、クレジットカード納付できないため、注意する必要があります。

その「国税クレジットカードお支払いサイト」は、国税庁長官が指定した納付受託者であるトヨタファイナンス株式会社が運営する国税のクレジットカード納付専用のサイトです。「国税クレジットカードお支払いサイト」でオンライン手続きを行うと、まず納付受託者であるトヨタファイナンス株式会社により税金の立替支払いが行われます。その後、税金に決済手数料を上乗せした金額が、納税者のクレジットカード利用分として請求される仕組みとなっています。

国税をクレジットカードで納付する方法は、以下の手順で行います。

<クレジットカード納付の手順>

1. サイトのトップページから「ご利用に当たっての注意事項」を確認のうえ、「同意する」をクリックする

2. 利用者情報(氏名や住所、電話番号、納付先税務署)及び納付内容(納付税目、納付税額など)を入力する

3. クレジットカード情報を入力する

4. 手続内容を確認する

5. 納付手続の完了

また、クレジットカード納付で利用できるクレジットカードは、以下のいずれかのブランドに限定されています。

<使用できるクレジットカード>

・Visa

・Mastercard

・JCB

・American Express

・Diners Club

・TS CUBIC CARD

クレジットカード納付のメリット

国税をクレジットカード納付すると、様々なメリットがあります。

1. クレジットカードのポイントが貯まる

国税をクレジットカード納付する最大のメリットは、クレジットカードのポイントを貯められることです。複数の種類の税金があり、総額の納税額が大きくなると、ポイント還元率1%であっても、それなりのポイントを得ることができます。そのため、還元率の高いクレジットカードを上手に活用して、税金の納付でポイントを貯めるようにしましょう。

ただし、クレジットカード会社によっては、税金の納付ではポイントが貯まらないカードやポイント還元率が低いカードもあるため、クレジットカード納付前にご利用のクレジットカード会社へ問い合わせて確認するようにしましょう。

2. 支払いタイミングを遅らせることができる

現金納付やダイレクト納付、インターネットバンキング納付の場合、納付日に支払いが発生することになりますが、クレジットカード納付の場合には、納付日から支払日まで1ヶ月から2ヶ月のタイムラグがあるため、支払いタイミングを遅らせることができます。

また、クレジットカード納付の場合、支払方法をリボルビング払いや分割払いにすることもできます。ただし、クレジットカード会社によっては、リボルビング払いできないカードもあるので、クレジットカード納付前にご利用のクレジットカード会社へ問い合わせて確認するようにしましょう。ただし、リボルビング払いや分割払いは所定の利息がかかりますので、利用する際は事前に利用金額を確認のうえ、無理のない返済計画を立てるようにしましょう。

資金繰りの厳しい会社の場合、クレジットカード納付することで、資金繰りに余裕ができるのもメリットの一つといえます。

3. いつでも、どこからでも納付できる

クレジットカード納付は、インターネット上で手続きを行うため、納付期限内であれば、いつでも、どこからでも税金の納付を行うことができます。金融機関などで現金納付する場合には、平日の日中しか手続きできませんが、「国税クレジットカードお支払サイト」は24時間いつでも行うことできるのは非常に便利といえるでしょう。

ただし、クレジットカード納付は、支払サイトのシステムメンテナンスで一時的に利用できなくなる場合もあるので、いつでも税金の納付ができるとはいえ、余裕を持って納付手続きを行うようにしましょう。

4. 現金を引き出さなくても納付できる

現金納付する場合、金融機関や税務署に出向く際に、多額の現金を持ち歩くことになり、紛失リスクや盗難リスクが生じます。一方で、クレジットカード納付の場合、現金を引き出すことなく、税金を納付することができるため安全といえます。

クレジットカード納付のデメリット

国税のクレジットカード納付には、様々なメリットがある一方で、デメリットもあります。

1. 決済手数料がかかる

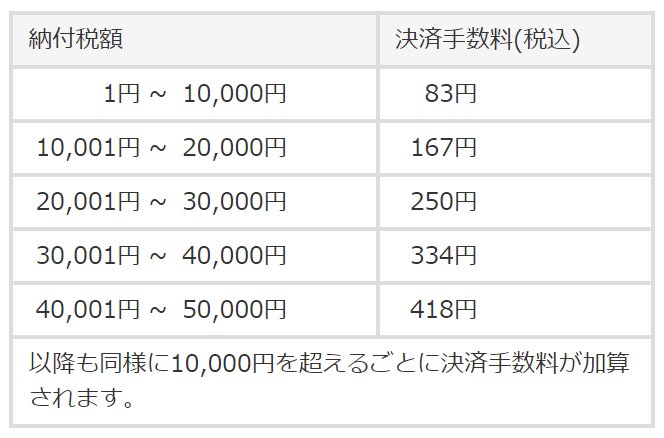

国税をクレジットカード納付する場合、納付税額に応じて以下のとおりの決済手数料がかかります。決済手数料としては、納付税額の約0.8%と覚えておくとよいでしょう。なお、決済手数料は、「国税クレジットカードお支払サイト」において、正確な金額をシミュレーションすることが可能となっているため、事前に確認するようにしましょう。

出典:国税庁「国税クレジットカードお支払サイト」

2. 領収書が発行されない

国税をクレジットカード納付する場合、領収書が発行されないため、支払内容はクレジットカードの利用明細で確認することになります。そのため、どうしても領収書が必要な場合には、金融機関や税務署の窓口にて、現金納付する必要があります。

3. クレジットカード納付には利用限度額がある

国税のクレジットカード納付には利用限度額があり、一度のクレジットカード納付手続ごとに1,000万円未満までとされています。そのため、納付税額が1,000万円以上となる場合には、「現金納付」、「ダイレクト納付」、「インターネットバンキング納付」のいずれかで納付する必要があります。

また、当然のことながら、納付税額が1,000万円未満であっても、利用限度額は契約しているクレジットカードの設定に準じるため、国税のクレジットカード納付ができないこともあります。

法人税以外にクレジットカード納付できる税金は?

法人税以外にも、以下の国税はクレジットカード納付することができます。また、本税の他にも附帯税(加算税、延滞税等)についてもクレジットカード納付が可能となっています。

また、地方税のクレジットカード納付は、都道府県、市区町村によって対応が異なるため、詳しくは各自治体のホームページや窓口で事前に確認するようにしましょう。

<クレジットカード納付可能な国税>

出典:国税庁「クレジットカード納付のQ&A」

・申告所得税及び復興特別所得税

・消費税及び地方消費税

・法人税(連結納税を含む)

・地方法人税(連結納税を含む)

・相続税

・贈与税

・源泉所得税及び復興特別所得税

・源泉所得税

・申告所得税

・復興特別法人税(連結納税を含む)

・消費税

・酒税

・たばこ税

・たばこ税及びたばこ特別税

・石油税

・石油石炭税

・電源開発促進税

・揮発油税及び地方道路税

・揮発油税及び地方揮発油税

・石油ガス税

・航空機燃料税

・登録免許税(告知分のみ)

・自動車重量税(告知分のみ)

・印紙税

おわりに

法人税だけでなく一部の国税や地方税もクレジットカード納付が可能となっています。クレジットカード納付することで、クレジットカードのポイント還元を受けることができるだけでなく、支払いタイミングを遅らせることができます。また、24時間いつでも、どこからでも、税金を納付することができるため、平日の日中に金融機関や税務署に行けない方にもクレジットカード納付はおすすめです。

ただし、クレジットカード納付すると、約0.8%の決済手数料がかかることや納付税額1,000万円未満までという利用限度額もあるので、注意が必要するようにしましょう。

クレジットカード納付を上手に活用することで、様々なメリットが受けられるので、ぜひ検討してみてはいかがでしょうか。

ARDOR税理士事務所では、会社設立・組織変更、創業融資、税務・会計顧問まで幅広くサポートを行っておりますので、お悩みごとがあればぜひお気軽にご相談ください。

お問い合わせ

税務・会計・経営に関するお悩みやご相談内容をまずはお気軽にお聞かせください。ご相談やお見積りは無料で承ります。